Ο εφιάλτης του κραχ λόγω νομισματικής σύσφιξης - Πώς θα αντιδράσουν οικονομία και αγορές στη διαδικασία «σύσφιξης» που συνεπάγεται ότι θα μειωθεί η κυκλοφορία χρήματος και η ρευστότητα παγκοσμίως

ΓΙΩΡΓΟΣ Χ. ΠΑΠΑΓΕΩΡΓΙΟΥ 19 ΝΟΕΜΒΡΙΟΥ 2023

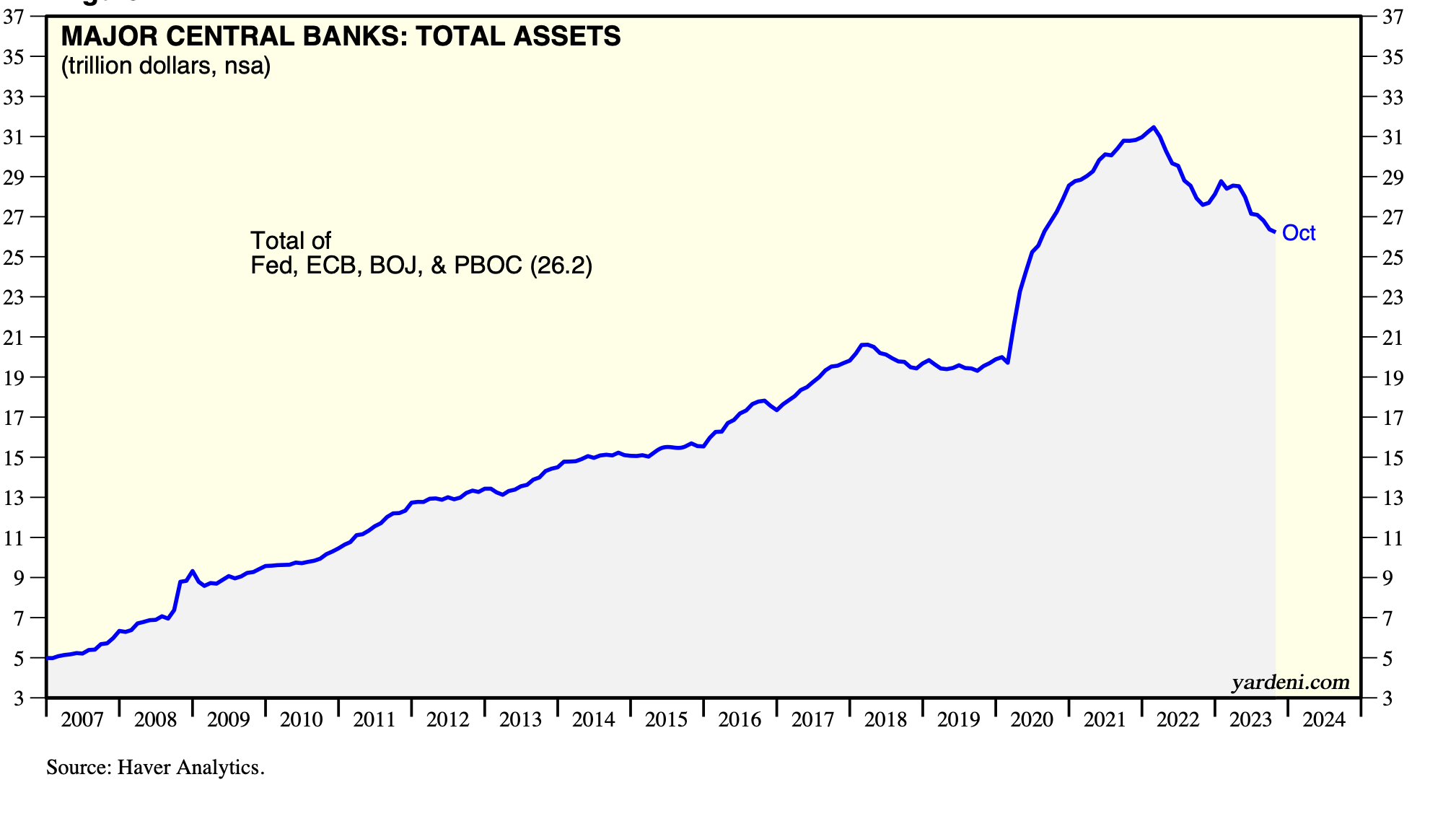

Μπορούν οι κεντρικοί τραπεζίτες να μαζέψουν το «τέρας» των 25 τρισεκατομμυρίων δολαρίων που «τύπωσαν» τα τελευταία 15 χρόνια, χωρίς να «σπάσουν» τις αγορές μετοχών και ομολόγων;

Το ερώτημα δεν είναι καθόλου θεωρητικό ούτε απασχολεί μόνο τους οικονομέτρες των νομισματικών αρχών και τους κεντρικούς τραπεζίτες που επιχειρούν να «μαζέψουν» από την παγκόσμια αγορά τα τρισεκατομμύρια δολαρίων, ευρώ, γιέν, γιουάν και άλλων νομισμάτων που «τύπωσαν» μαζικά τα τελευταία δεκαπέντε χρόνια.

Για να το κάνουν αυτό, οι κεντρικές τράπεζες εφαρμόζουν εδώ και περίπου έναν χρόνο την λεγόμενη «ποσοτική σύσφιξη» (Quantitative Tightening – QT), αφαιρούν δηλαδή χρήμα από την κυκλοφορία. Πρόκειται για το αντίθετο από ότι έκαναν οι κεντρικές τράπεζες τα τελευταία 15 χρόνια που υλοποιούσαν την «ποσοτική χαλάρωση» (Quantitative Easing – QE).

Με το QE δημιουργούσαν συνεχώς νέο χρήμα, το οποίο διοχέτευαν στην οικονομία αγοράζοντας ομόλογα και άλλα «χαρτιά» από τις τράπεζες, με σκοπό να αυξήσουν τη ρευστότητα ώστε να αποτραπούν οι μαζικές χρεοκοπίες και η βαθιά ύφεση.

Κάθε φορά που μια κεντρική τράπεζα αγόραζε ένα ομόλογο από την αγορά, πλήρωνε τον πωλητή (κυρίως τράπεζες και εταιρείες επενδύσεων) με νέο χρήμα που δημιουργούσε για το σκοπό αυτό, με αποτέλεσμα να αυξάνεται η ποσότητα χρήματος που κυκλοφορεί στην οικονομία.

Συνολικά οι μεγάλες κεντρικές τράπεζες «τύπωσαν» χρήμα (τα εισαγωγικά επειδή το χρήμα δημιουργήθηκε ψηφιακά και λογιστικά, δεν τυπώθηκαν απαραιτήτως χαρτονομίσματα) συνολικής αξίας άνω των 25 τρισεκατομμυρίων δολαρίων, όπως φαίνεται και στο σχετικό διάγραμμα.

ΠΟΣΟ ΧΡΗΜΑ ΕΧΟΥΝ «ΤΥΠΩΣΕΙ» ΟΙ ΜΕΓΑΛΕΣ ΚΕΝΤΡΙΚΕΣ ΤΡΑΠΕΖΕΣ ΣΥΝΟΛΙΚΑ

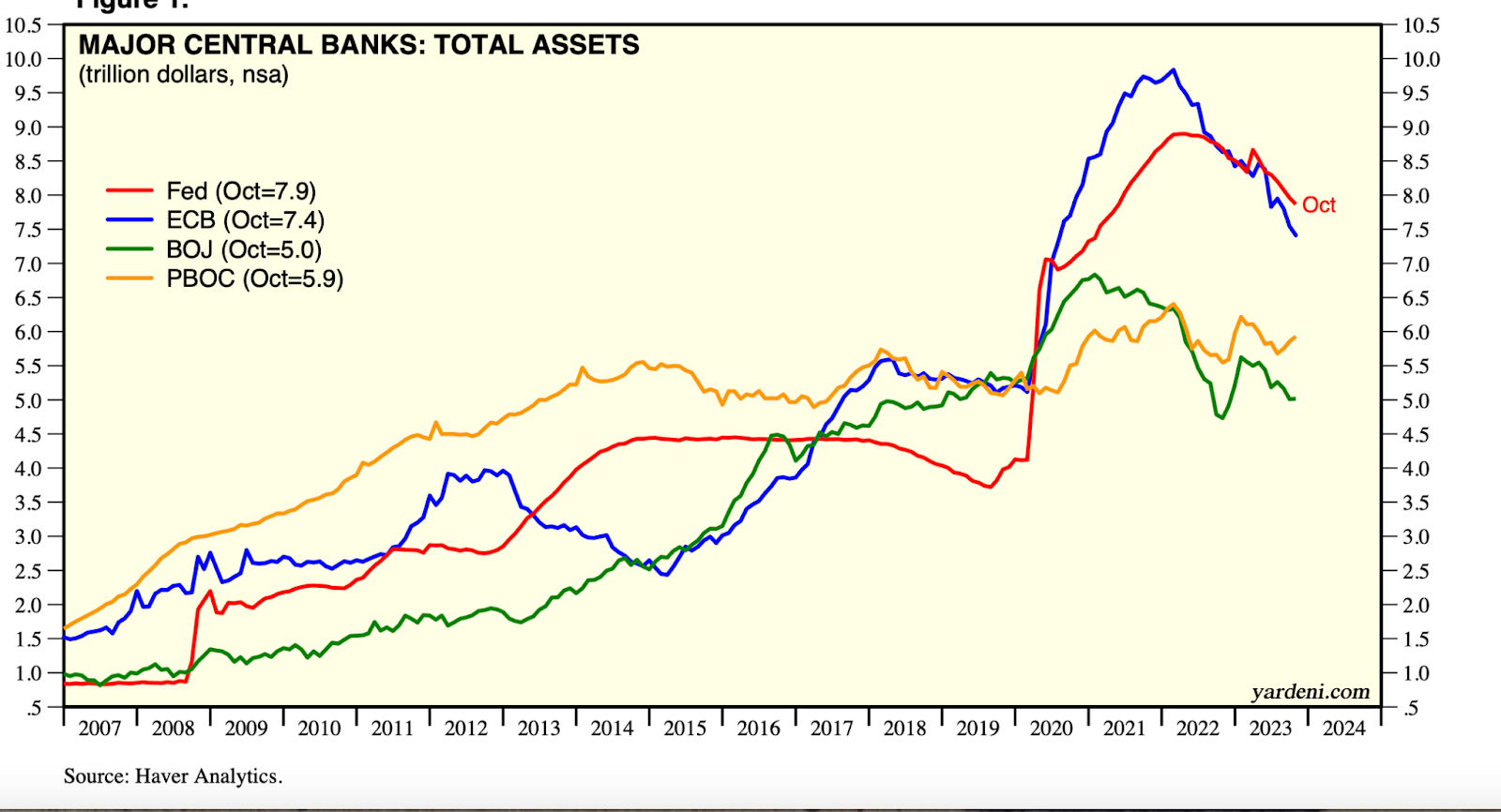

ΠΟΣΟ ΧΡΗΜΑ ΕΧΕΙ «ΤΥΠΩΣΕΙ» ΚΑΘΕ ΚΕΝΤΡΙΚΗ ΤΡΑΠΕΖΑ

Μια από τις «παρενέργειες» του χρήματος που «τυπώθηκε» είναι ότι κατά ένα μεγάλο μέρος αυτό διοχετεύθηκε σε αγορές μετοχών και ομολόγων, οι τιμές των οποίων ανέβηκαν κατακόρυφα.

Ορισμένοι οικονομολόγοι υποστηρίζουν ότι το πρωτοφανές «τύπωμα» χρήματος δημιούργησε μια μεγάλη φούσκα στις αγορές η οποία αργά ή γρήγορα θα «σκάσει» εάν οι κεντρικές τράπεζες δεν καταφέρουν να αποσύρουν την πρόσθετη ρευστότητα χωρίς να προκαλέσουν κραδασμούς. Κάποιοι μάλιστα κάνουν λόγο για τη «φούσκα των κεντρικών τραπεζών» που είναι η… μητέρα όλων των «φουσκών».

Το «τύπωμα» χρήματος ξεκίνησε αρχικά για να ενισχυθεί ο τραπεζικός κλάδος αλλά και η οικονομία γενικότερα ύστερα από την χρηματοπιστωτική κρίση που ξέσπασε μετά το κραχ του 2008. Συνεχίστηκε όμως και μετά, λόγω της πανδημίας, για να προστατευτούν οι οικονομίες από την ύφεση της καραντίνας. Οι κυβερνήσεις δανείστηκαν εκδίδοντας ομόλογα τα οποία τελικά αγόρασαν οι κεντρικές τράπεζες, με σκοπό να δοθούν κρατικές ενισχύσεις στους πολίτες και τις επιχειρήσεις την περίοδο της πανδημίας.

Οι νομισματικές αρχές από το 2008 στις ΗΠΑ και από το 2015 στην Ευρωζώνη «μπούκωναν» τις εμπορικές τράπεζες με φρέσκο και φθηνό χρήμα προκειμένου εκείνες με τη σειρά τους να το δανείσουν σε επιχειρήσεις και νοικοκυριά, ώστε να κινηθούν η κατανάλωση και οι επενδύσεις και να αποτραπεί η ύφεση. Λόγω της κρίσης, όμως, δεν υπήρχε ζήτηση για δάνεια, οπότε ένα μεγάλο μέρος της πρόσθετης ρευστότητας τοποθετήθηκε στις αγορές μετοχών, ομολόγων αλλά και ακινήτων από ένα σημείο και μετά.

Το ζήτημα πλέον είναι ότι από τη στιγμή που εμφανίστηκε ο πληθωρισμός, οι κεντρικές τράπεζες σταδιακά (και με καθυστέρηση) έχουν αντιστρέψει την νομισματική πολιτική και από τη «χαλάρωση» πέρασαν στη σύσφιξη, ανεβάζοντας αρχικά τα επιτόκια και στη συνέχεια ξεκινώντας να αποσύρουν το χρήμα που βρίσκεται σε κυκλοφορία. Πρώτα σταμάτησαν τις νέες αγορές ομολόγων, στη συνέχεια σταμάτησαν να ανανεώνουν τα ομόλογα που είχαν ήδη αποκτήσει και κάποια στιγμή θα αρχίσουν να τα πουλάνε.

Εάν η ΕΚΤ, για παράδειγμα, έχει αποκτήσει ένα ομόλογο του ελληνικού ή του γερμανικού δημοσίου και δεν το ανανεώσει στη λήξη του, τότε θα εισπράξει την αξία του από τον εκδότη και θα διαγράψει το ποσό από τον ισολογισμό της. Έτσι μειώνεται ισόποσα το χρήμα που βρίσκεται σε κυκλοφορία.

Το ζήτημα, λοιπόν, ανάμεσα σε πολλά άλλα, είναι πώς θα αντιδράσουν η οικονομία και οι αγορές στη διαδικασία «σύσφιξης» που συνεπάγεται ότι θα μειωθεί η κυκλοφορία χρήματος και η ρευστότητα παγκοσμίως.

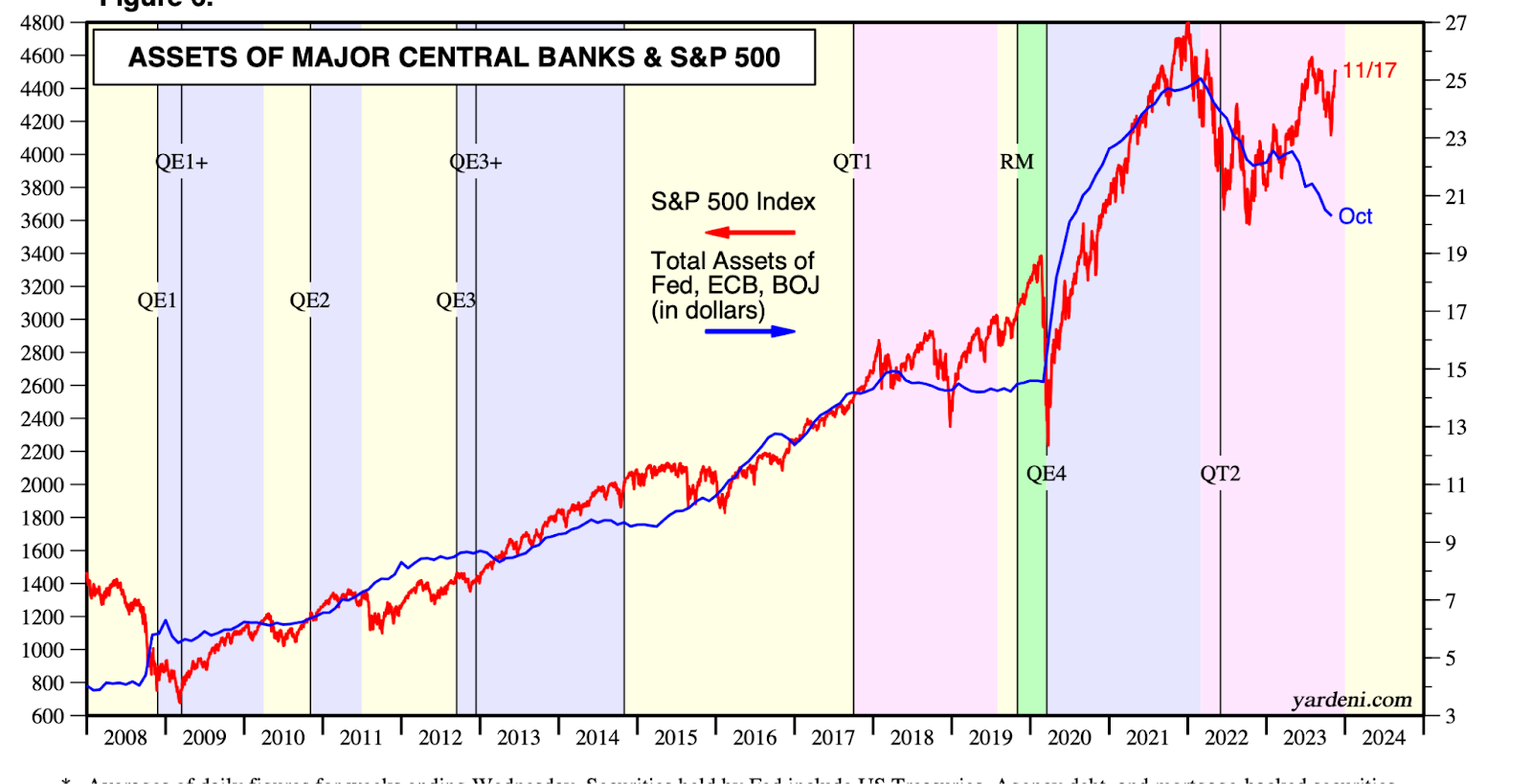

Το παρακάτω διάγραμμα ενδεχομένως να απεικονίζει το πρόβλημα, καθώς δείχνει αφενός την πορεία του δείκτη τιμών στο χρηματιστήριο της Νέας Υόρκης (με κόκκινη γραμμή) και ταυτόχρονα την ποσότητα χρήματος που «τύπωναν» όλες οι κεντρικές τράπεζες (μπλε γραμμή).

Φαίνεται καθαρά ότι οι τιμές των μετοχών ακολουθούν σχεδόν «κατά πόδας» το τύπωμα χρήματος από το 2009. Όσο οι κεντρικές τράπεζες «τύπωναν» χρήμα οι μετοχές ανέβαιναν, ενώ όταν άρχισε η «σύσφιξη» οι μετοχές υποχώρησαν.

Ωστόσο τους τελευταίους μήνες η συσχέτιση έχει χαθεί. Τίθεται, επομένως, το ερώτημα εάν υποκρύπτεται εκεί μια αλλαγή τάσης, εάν οι μετοχές θα υποχωρήσουν ώστε να προσαρμοστούν και πάλι στις νέες συνθήκες νομισματικής σύσφιξης.

«ΤΥΠΩΜΑ» ΧΡΗΜΑΤΟΣ ΚΑΙ ΠΟΡΕΙΑ ΧΡΗΜΑΤΙΣΤΗΡΙΟΥ

Η ποσότητα χρήματος που τύπωσαν οι κεντρικές τράπεζες (με μπλε γραμμή) και η πορεία του δείκτη τιμών μετοχών S&P 500 στο χρηματιστήριο της Νέας Υόρκης

Το ζήτημα περιπλέκεται ακόμα περισσότερο καθώς υπάρχουν πολλές αντιφάσεις που ενδεχομένως να εκδηλωθούν το επόμενο διάστημα. Εάν για παράδειγμα οι κεντρικές τράπεζες χρειαστεί να μειώσουν τα επιτόκια (εφόσον συνεχίσει να υποχωρεί ο πληθωρισμός ή εάν η οικονομια πέσει σε στασιμότητα ή ύφεση) πώς θα μπορέσουν να συνεχίσουν την ποσοτική σύσφιξη χωρίς να τραυματίσουν την οικονομία και τις αγορές;

Πολλώ δε μάλλον που όλες οι προβλέψεις συγκλίνουν στο ότι τα επόμενα χρόνια οι κυβερνήσεις θα αυξήσουν το δανεισμό τους (για να χρηματοδοτήσουν την πράσινη ανάπτυξη και αυξημένες αμυντικές ανάγκες) ενισχύοντας την προσφορά ομολόγων.

Πώς θα αντιδράσει η αγορά στην αυξημένη προσφορά ομολόγων ταυτόχρονα από τις κυβερνήσεις αλλά και από τις κεντρικές τράπεζες εφόσον οι τελευταίες πουλάνε ομόλογα στο πλαίσιο της σύσφιξης;

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου