Είναι φανερό πως οι αφελληνισμένες πλέον τράπεζες, τις οποίες ξεπουλάει το δημόσιο χωρίς να διατηρήσει έστω μία για να εξασφαλίσει τον ανύπαρκτο σήμερα ανταγωνισμό και να εμποδίσει τη συνεχιζόμενη τραπεζική ληστεία των Ελλήνων, έχουν κοστίσει τεράστια ποσά στην πατρίδα μας και τα χειρότερα, έπονται...

Ένα από τα μεγάλα εγκλήματα των μνημονίων, τα οποία με εξαίρεση ίσως το πρώτο (και αυτό έγινε με πολύ λάθος

όρους και προϋποθέσεις) ήταν δική μας εθνοκτόνος επιλογή, διαπράχθηκε στον τραπεζικό τομέα – ο οποίος, όσον αφορά τις ανακεφαλαιοποιήσεις, μας κόστισε έως και το 2023 (συνεχίζει να μας κοστίζει επειδή πληρώνουμε ακόμη τόκους για τα δάνεια που συνάφθηκαν) 51,1 δις €. Το ποσόν αυτό, σύμφωνα με την κατωτέρω επίσημη απάντηση που λάβαμε από το υπουργείο (γράφημα) – όταν ο κ. Χατζηδάκης ισχυριζόταν στη Βουλή πως ήταν 30,9 δις €, ενώ το δημόσιο βγήκε κερδισμένο κατά 2,5 δις €, αφού η «ωφέλεια» ήταν 33,4 δις € και το κόστος 30,9 δις €.Εκτός όμως από την ανακεφαλαιοποίηση που αύξησε το δημόσιο χρέος μας ανάλογα, υπάρχει επί πλέον ο αναβαλλόμενος φόρος, ύψους 20,087 δις € στις 31.12.2021 (γράφημα) – γεγονός που σημαίνει πως οι τράπεζες δεν θα πληρώνουν για πολλά χρόνια φόρους στα κέρδη τους, οπότε θα καλύπτουμε όλοι εμείς οι Έλληνες τη διαφορά. Επομένως, το κόστος των τραπεζών αυξάνεται στα 51,1 δις € συν 20,087 δις € – οπότε στα 71,19 δις €.

Ειδικότερα, για αυτούς που θέλουν περισσότερες λεπτομέρειες, ο αναβαλλόμενος φόρος δημιουργήθηκε με την «τροπολογία Χαρδούβελη» της ΝΔ (πηγή) – η οποία συμπλήρωνε/τροποποιούσε προηγούμενη διάταξη (άρθρο 27 Ν. 4172/13) και εξυπηρετούσε ειδικά τις συστημικές τράπεζες. Εδώ πρόκειται για έναν νόμο που έγραψε στην ουσία η PWC για λογαριασμό της κυβέρνησης (πηγή) – δίνοντας τη δυνατότητα στις τράπεζες να ποσοτικοποιούν και να χρησιμοποιούν αυτές τις «φορολογικές απαλλαγές» για ένα μεγάλο χρονικό διάστημα 30 ετών, με την έγκριση της ΕΚΤ.

Όχι για μία πενταετία, όπως θα ήταν φυσιολογικό – με αποτέλεσμα αυτό το ποσόν να συνυπολογίζεται στην κεφαλαιακή επάρκεια των τραπεζών και στα stress test, παρά το ότι τα συγκεκριμένα κεφάλαια ήταν αέρας. Σήμερα λέγεται ότι έχουν απομείνει λιγότερα, αφού τα υπόλοιπα έχουν αποσβεσθεί, μεταξύ άλλων από την πρόσφατη μεγάλη κερδοφορία των (συστημικών πάντα) τραπεζών – ύψους 7,2 δις € το 2022 και το 2023, για τα οποία δεν πληρώθηκαν καθόλου φόροι.

Επειδή δε ο αναβαλλόμενος φόρος θα λήξει το 2044, οι τράπεζες πρέπει να κερδίσουν 20 δις €/29% που είναι ο φόρος τους κατά το νόμο Χαρδούβελη (πηγή) – επομένως συνολικά 69 δις € ή περί τα 3,14 δις € ετήσια από το 2022 έως το 2044. Στην περίπτωση δε που ο αναβαλλόμενος διαγραφεί το 2044, ή πιο πριν με ενδεχόμενη απόφαση της ΕΚΤ, τότε κάποιοι θα πρέπει να συμπληρώσουν τα χρήματα, εάν υπάρχει έλλειμα κεφαλαιακής επάρκειας – όπου θα επρόκειτο για το γνωστό «bail in» (=διάσωση τους με χρήματα των μετόχων, των ομολογιούχων και των καταθετών).

Ως εκ τούτου, οι τράπεζες μπορούν να εκβιάζουν την κυβέρνηση για να διατηρούν τη θηριώδη αισχροκέρδεια τους, συνεχίζοντας να ληστεύουν τους Έλληνες – αφού διαφορετικά θα έπρεπε να υπάρξει το «bail in», το οποίο ασφαλώς δεν επιθυμούν να συμβεί ούτε το δημόσιο (μεταξύ άλλων λόγω των κινδύνων για τους καταθέτες), ούτε οι μέτοχοι και οι ομολογιούχοι τους.

Επί πλέον των παραπάνω, οι τράπεζες στηρίχθηκαν με εγγυήσεις του δημοσίου, ύψους 276,33 δις € από το 2009 έως το 2019 (γράφημα) – οι οποίες έχουν πλέον επιστραφεί σχεδόν στο σύνολο τους, σύμφωνα με το υπουργείο, χωρίς να έχει εκπέσει κάποιο ποσόν.

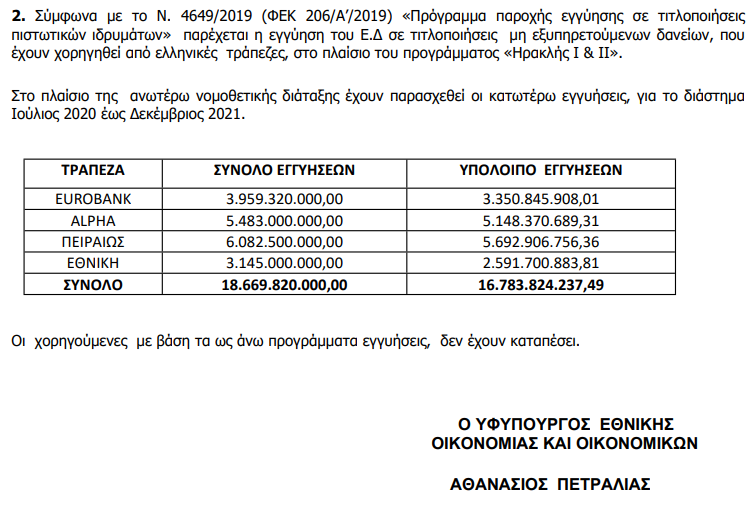

Στη συνέχεια, από το 2020 έως το 2021 στηρίχθηκαν με το πρόγραμμα Ηρακλής Ι και ΙΙ που εμείς περιγράψαμε ως μία συμπαιγνία της κυβέρνησης και των τραπεζών (ανάλυση) – ύψους 18,669 δις €, όπου έως πρόσφατα είχαν απομείνει 16,78 δις (γράφημα).

Το τελευταίο έτος τώρα δρομολογήθηκε το Ηρακλής ΙΙΙ, ύψους 2 δις € που ελπίζουμε να μην αυξηθεί στα 4 δις €, όπως ακούγεται – καθώς επίσης να μην εκπέσουν οι εγγυήσεις. Είναι γεγονός δε ότι, υπάρχει σύνδεση μεταξύ των Ηρακλής και του νέου πτωχευτικού (άρθρο) – κάτι που όμως απαιτεί περαιτέρω ανάλυση.

Με τα προγράμματα Ηρακλής πάντως, οι τράπεζες κατάφεραν να μεταφέρουν τα κόκκινα δάνεια τους με μία σημαντική εγγύηση του δημοσίου στα κερδοσκοπικά funds – ενώ δημιουργήθηκε η χρηματιστηριακή αγορά σκάνδαλο, για τα διάφορα τιτλοποιημένα προϊόντα με ονομασίες όπως «Cairo 1,2,3» και με έδρα το φορολογικό παράδεισο της Ιρλανδίας.

Όπως φαίνεται δε από παντού, οι τράπεζες χρησιμοποίησαν τα προγράμματα ΗΡΑΚΛΗΣ (ανάλυση) καταχρηστικά – για να εκβιάσουν το δημόσιο να τις στηρίξει στους πλειστηριασμούς, επειδή χωρίς αυτούς θα κατέπιπταν οι κρατικές εγγυήσεις. Ακριβώς εδώ θεωρούμε πως οφείλεται η σκανδαλώδης απόφαση του Αρeίου Πάγου – η οποία ελήφθη και καθαρογράφθηκε σε χρόνους ρεκόρ (ανάλυση).

Έτσι οι τράπεζες ουσιαστικά αντάλλαξαν τα κόκκινα δάνεια με ομόλογα τιτλοποιήσεων εγγυημένης απόδοσης, δηλαδή κάτι σαν ομόλογα του δημοσίου, ενώ εξουδετέρωσαν τον αναβαλλόμενο φόρο – ο οποίος τους παρέχει μεν αφορολόγητα έσοδα, αλλά δεν πυροδοτεί έκδοση μετοχών σε περίπτωση ζημιών (είχαν κάποιες ζημίες το 2020 από τις μεταβιβάσεις, αλλά κατάφεραν να το αποφύγουν).

Με κριτήριο τα παραπάνω, θα μπορούσε κάποιος να υποστηρίξει ότι, οι συστημικές τράπεζες καταστρατήγησαν το νόμο για τον αναβαλλόμενο φόρο, προς όφελος των νέων μετόχων που εισήλθαν με λίγα κεφάλαια και όχι των αρχικών όταν έγινε που έχασαν τα πάντα – ενώ στη συνέχεια πάρκαραν το κόκκινα δάνεια στην Ιρλανδία που είναι ασφαλή και τα έδωσαν στις θυγατρικές τους ΕΔΑΔΠ (πηγή) για να τα διαχειρίζονται, καταχρηστικά και με πανωτόκια με το νέο νόμο. Επομένως, το κράτος θα μπορούσε να «αναθεωρήσει» τον αναβαλλόμενο φόρο – ακριβώς λόγω του ότι έχει καταστρατηγηθεί.

Τέλος, στις τράπεζες επετράπη το τέχνασμα «Hive Down» (ανάλυση) – με το οποίο μία τράπεζα μπορεί να διασπαστεί σε μία «καλή» και σε μία «κακή». Στην «καλή» τράπεζα, μεταφέρεται το σύνολο των καθαρών περιουσιακών στοιχείων της αρχικής, δηλαδή οι καταθέσεις, τα καλά δάνεια, οι συμμετοχές κλπ. – οπότε είναι σε θέση να συνεχίζει να κερδοσκοπεί και να μπορεί να πουληθεί. Η «κακή» είναι η εισηγμένη στο χρηματιστήριο – στην οποία παραμένουν τα κόκκινα δάνεια και ο αναβαλλόμενος φόρος.

Εδώ πρόκειται απλουστευμένα για έναν εταιρικό μετασχηματισμό που επιτρέπει τη μεταφορά του πλέον πολύτιμου και σημαντικού μέρους μίας εταιρείας, σε μία θυγατρική της – η οποία μετά μπορεί να πουληθεί.

Ολοκληρώνοντας, η μεγάλη «τύχη» των τραπεζών ήταν η άνοδος των επιτοκίων εκ μέρους της ΕΚΤ – αφού χωρίς αυτήν δεν θα μπορούσαν να αυξήσουν σε τέτοιο βαθμό την κερδοφορία τους και θα έχαναν το πλεονέκτημα του αναβαλλόμενου φόρου. Η άνοδος των επιτοκίων δε, είχε σκοπό γενικότερα τη διάσωση του ευρωπαϊκού τραπεζικού συστήματος, από την αλυσιδωτή κρίση που θα προκαλούσαν τα προβλήματα των ΗΠΑ και της ελβετικής Credit Suisse (ανάλυση) – ενώ ο πληθωρισμός χρησιμοποιήθηκε ως δικαιολογία, αφού πρόκειται κυρίως για πληθωρισμό προσφοράς που επιδεινώνεται από τα υψηλά επιτόκια, σε αντίθεση με τον πληθωρισμό ζήτησης των ΗΠΑ.

Η Τράπεζα της Ελλάδας

Συνεχίζοντας, ο διοικητής της Τράπεζας της Ελλάδας, σε μία πρόσφατη συνεδρίαση της Βουλής (πηγή), αφενός μεν διέψευσε τους ισχυρισμούς του υπουργού οικονομικών, σύμφωνα με τους οποίους οι τράπεζες κόστισαν στους Έλληνες 30,9 δις €, αντί 51,1 δις € συν τον αναβαλλόμενο φόρο, αφετέρου θέλησε να τεκμηριώσει πως είχε δίκιο, όσον αφορά το ότι, η Ελλάδα βγήκε κερδισμένη.

Κατέθεσε λοιπόν έναν πίνακα, στο κάτω μέρος του οποίου είχε την περιγραφή του κόστους (γράφημα), ύψους 50,28 δις € – στον οποίο όμως δεν είχε καν τους τόκους των 4,7 δις € έως το 2023 που μας έδωσε το υπουργείο. Εκτός αυτού, είχε ένα μέρος μόνο του αναβαλλόμενου φόρου (DTC), ύψους μόλις 3,761 δις € (συν κάτι για την Τράπεζα Αττικής) – με τη χρήση του τεχνάσματος «Απόσβεση DTC». Δηλαδή, δεν ανέγραφε ολόκληρο το ποσόν του αναβαλλόμενου φόρου (20,087 δις €), αλλά μόνο αυτό που είχαν έως τότε εκμεταλλευθεί οι τράπεζες – κάτι που δεν θεωρούμε έντιμο οικονομικά.

Εάν πάντως στο δικό του πίνακα προσθέσουμε τους τόκους των 3,761 δις € και το υπόλοιπο του αναβαλλόμενου φόρου (16,326 δις €), τότε το κόστος της διάσωσης των τραπεζών ανέρχεται στα 70,369 δις € – όταν εμείς το υπολογίσαμε στα 71,19 δις €.

Και στις δύο περιπτώσεις πάντως οφείλουμε να αφαιρέσουμε την αποτίμηση των συμμετοχών του δημοσίου στις 31.3.2024 (1,7 δις €), τα έσοδα του ΤΧΣ από τις πωλήσεις μετοχών (2,807 δις €), τις εισπράξεις από τις τράπεζες υπό εκκαθάριση (878 εκ. €) και τα εκτιμόμενα ποσά από τις υπό εκκαθάριση τράπεζες (752 εκ. €) – γεγονός που σημαίνει πως το τελικό κόστος είναι για εμάς 65,05 δις και για την ΤτΕ περί τα 64,23 δις € (με ερωτηματικό τα μερίσματα της ΤτΕ, τα έσοδα του ΤΧΣ από την αναδοχή και τα CoCos) οπότε η διαφορά μας είναι ελάχιστη.

Στο επάνω μέρος τώρα, είχε το «όφελος» για το δημόσιο (γράφημα), όπως από τη διαγραφή στα πλαίσια του PSI κλπ. – χωρίς όμως να αναφέρει τις τεράστιες ζημίες που προκάλεσε στη χώρα μας το PSI, ενώ φυσικά δεν αποζημιώθηκε κανένας άλλος όπως οι τράπεζες. Για παράδειγμα, ούτε οι Έλληνες μικροομολογιούχοι που έχασαν περί τα 2 δις € – ούτε τα ασφαλιστικά ταμεία (περί τα 15 δις €) κλπ. Αφού όμως κατά τον διοικητή και τον υπουργό αποζημιώθηκαν οι τράπεζες με τον αναβαλλόμενο φόρο, δεν νομιμοποιούνται να απαιτήσουν κάτι ανάλογο οι μικροομολογιούχοι, τα ασφαλιστικά ταμεία κλπ.;

Γενικότερα πάντως η ζημία στην οικονομία και στη χώρα μας από το PSI ήταν ανυπολόγιστη – αφού η Ελλάδα υποθηκεύθηκε για 99 χρόνια, είναι υποχρεωμένη να ξεπουλάει τη δημόσια περιουσία της και να πλειστηριάζει την ιδιωτική, έχει μετατρέψει τα ομόλογα της σε αγγλικό δίκαιο, εκδίδει νέα ομόλογα επίσης σε αγγλικό (γράφημα), έχει χάσει εντελώς την οικονομική της ανεξαρτησία, η φορολογική της αρχή ανήκει σε ξένους (ανάλυση), το Υπερταμείο επίσης (ανάλυση), κάτι που δεν έχει συμβεί ποτέ σε καμία χώρα στην ιστορία του πλανήτη κλπ. – με αντάλλαγμα τη μείωση του χρέους της μόλις κατά 51,3 δις € (ανάλυση).

Όσον αφορά τη μείωση των επιτοκίων που επετεύχθη ήταν μεν σημαντική, αλλά θα είχε καλυφθεί μετά την επέμβαση της ΕΚΤ στα μέσα του 2012 – όπου μειώθηκαν δραματικά όλα τα επιτόκια δανεισμού των χωρών της Ευρωζώνης. Εκτός αυτού, λόγω του PSI κυρίως, η Ελλάδα δεν συμμετείχε από την αρχή στα πακέτα ποσοτικής διευκόλυνσης της ΕΚΤ – μέσω των οποίων εξασφαλίσθηκε η ρευστότητα, καθώς επίσης ο περιορισμός των χρεών των κρατών της Ευρωζώνης.

Επίλογος

Κλείνοντας, είναι φανερό πως οι αφελληνισμένες πλέον τράπεζες, τις οποίες ξεπουλάει το δημόσιο χωρίς να διατηρήσει έστω μία για να εξασφαλίσει τον ανύπαρκτο σήμερα ανταγωνισμό και να εμποδίσει τη συνεχιζόμενη τραπεζική ληστεία των Ελλήνων, έχουν κοστίσει τεράστια ποσά στην πατρίδα μας – παραμένοντας ακόμη αδύναμες, αφού ο αναβαλλόμενος φόρος υπολογίζεται στο 54% των κεφαλαίων τους, ενώ τα εναπομείναντα κόκκινα δάνεια τους είναι στο 6% έναντι 1,7% της Ευρωζώνης.

Παράλληλα, δημιουργούνται καινούργια, λόγω της αδυναμίας των Ελλήνων να ανταπεξέλθουν με το τεράστιο κόστος ζωής – σε συνδυασμό με τους εξευτελιστικά χαμηλούς μισθούς, με την υπερφορολόγηση, με τα θηριώδη ενοίκια και με την αλματώδη άνοδο των τιμών των βασικών αγαθών,

Επίσης των μικρομεσαίων επιχειρήσεων που δεν έχουν καν υγιή χρηματοδότηση – ενώ ληστεύονται από τα τραπεζικά επιτόκια και τις προμήθειες, υπερφορολογούνται με τα νέα τεκμήρια κερδοφορίας και αντιμετωπίζουν προβλήματα επιβίωσης. Πολύ φοβόμαστε λοιπόν πως «η τραγωδία θα επαναληφθεί» – πόσο μάλλον όταν σχεδιάζουν να δώσουν μερίσματα στους νέους μετόχους τους που τις εξαγόρασαν σε τιμή ευκαιρίας (αν και ανέλαβαν το ρίσκο του αναβαλλόμενου φόρου).

Πηγή: The Analyst

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου